16. března 2020: Mezera, která změnila všechno

Futura na S&P byla uzamčena na limit down. Znovu. Můj Bloomberg terminal ukazoval -5 % před otevřením hotovostního trhu, VIX se dotýkal 83 a každý korelační model, který jsme za předchozí desetiletí postavili, selhával spektakulárně. Toho rána jsem sledoval, jak se juniorky zoufale snaží využít pokles po mezeře – stejnou strategii, která roky tiskla peníze.

Do 10:30 dopoledne byla polovina z nich zastavena. Druhá polovina explodovala do poledne.

Tady je to, co mě čtrnáct let obchodování mezer naučilo toho rána: vše, co si myslíte, že víte o obchodování mezer, se během kapitulace stává bezcenným. Pohodlná statistika 87% vyplnění mezery? Mrtvá. Ranní setup na pokles? Vdovský zabiják. Cíle měřeného pohybu? Fantazie.

Ale tady je ta krásná část – jakmile pochopíte, jak strach přepisuje mechaniku mezer, stanou se tato chaotická otevření jedněmi z obchodů s nejvyšší pravděpodobností, jaké kdy provedete. Dovolte mi ukázat vám přesně, jak jsme je obchodovali u obchodního stolu.

Proč trhy ve strachu porušují každé pravidlo obchodování mezer

Během mé doby na FX stolu v JPMorgan jsme posedle sledovali chování mezer. Za normálních podmínek byly statistiky nudně předvídatelné. Mezery v EUR/USD přes 20 pipů? 84 % se vyplnilo do londýnského zavírání. Mezery v S&P přes 0,5 %? Ta magická hodnota 87 % platila čtvrtletí za čtvrtletím.

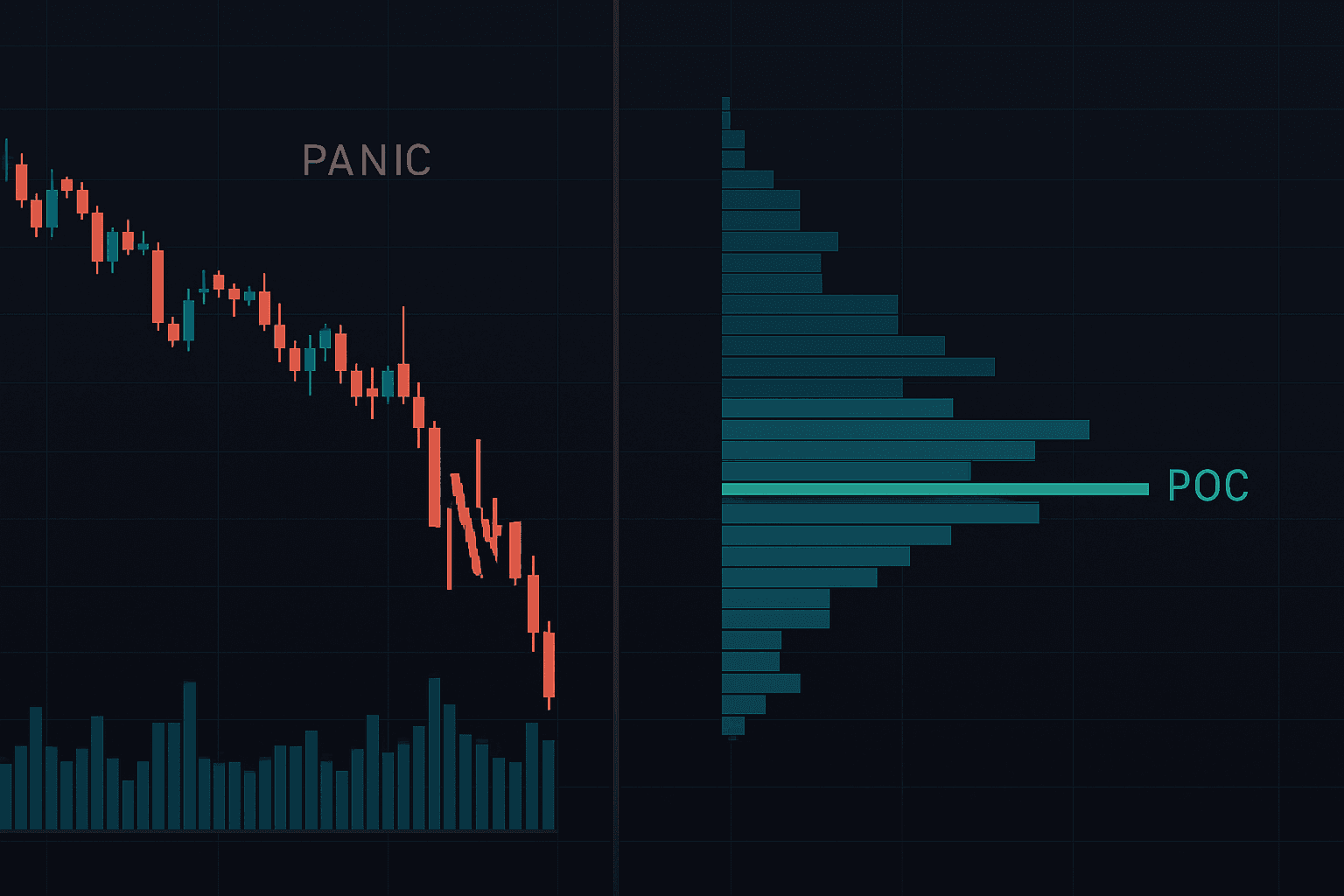

A pak přišly trhy ve strachu. Březen 2020. Srpen 2015. Únor 2018. Říjen 2008. Pokaždé jsme sledovali stejný vzor: statistiky mezer se zcela obrátily.

Naše data z března 2020 ukázala, že se vyplnilo pouze 34 % mezer během pěti obchodních dnů. Ještě více překvapivé – mezery, které se vyplnily, trvaly v průměru 73 hodin oproti obvyklým 4,5 hodinám. Celá mikrostruktura se změnila.

Proč? Během kapitulace se transformují tři kritické faktory:

- Likvidita mizí: Tvůrci trhu stahují kotace, spready se rozšiřují do absurdních úrovní

- Nucené prodeje přemáhají kupující na poklesu: Margin call vytváří vlny mechanického prodeje

- Korelace jdou k 1: Vše se pohybuje společně, čímž se odstraňuje přirozený tlak na vyplnění mezery

Toto není teorie. Sledoval jsem to dělat v reálném čase, pozici za pozicí. Vedoucí našeho stolu ztratil 2,3 milionu dolarů za jedno ráno, když se snažil využít pokles po mezeře pomocí stejné strategie kotvené VWAPem, která fungovala pět let v kuse.

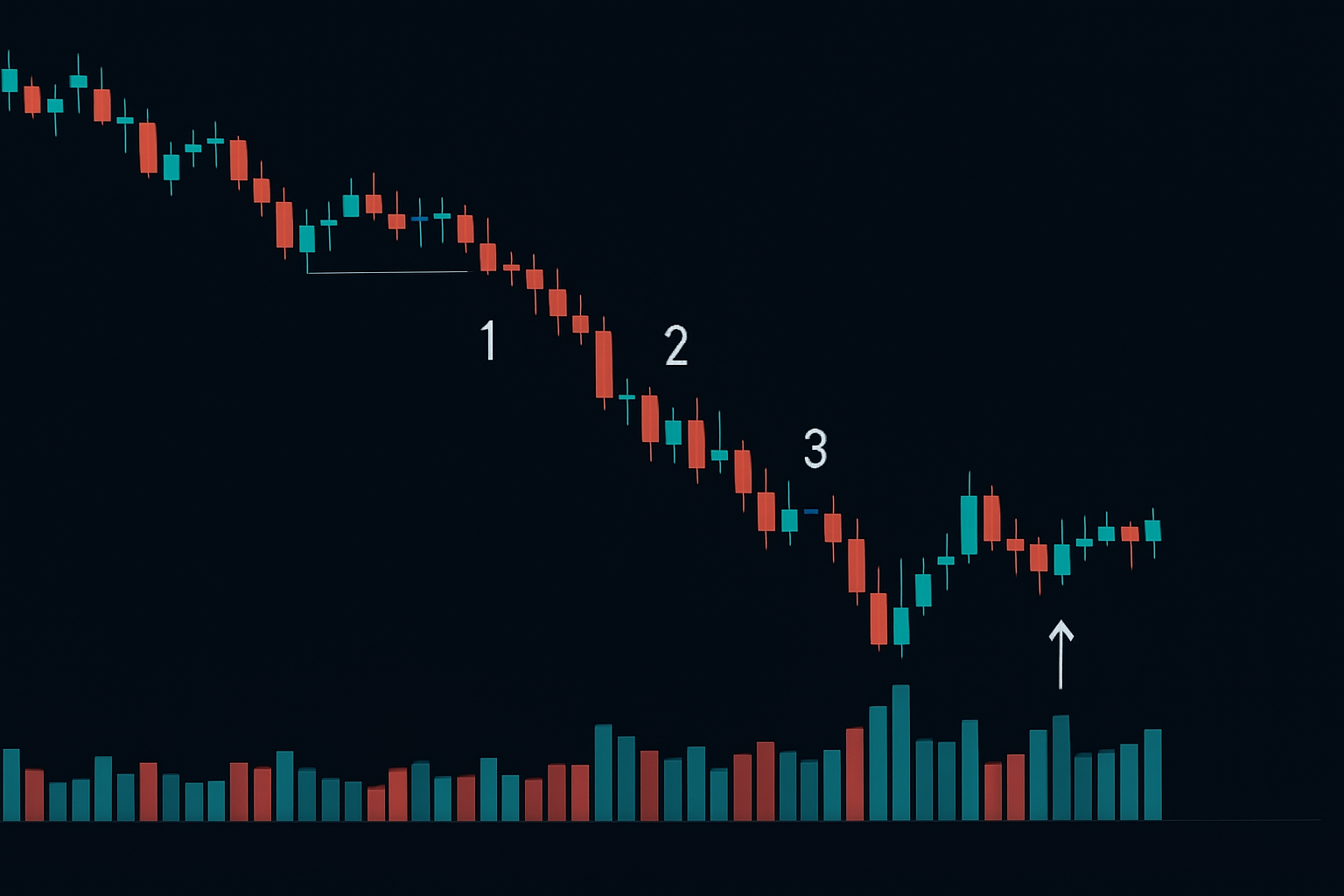

Vzor tří-mezerové sekvence

Toto zachránilo mou knihu během těch období strachu: kapitulace následuje předvídatelnou tří-mezerovou sekvenci. Jakmile ji rozpoznáte, nikdy už nebudete obchodovat mezery ve strachu stejným způsobem.

Mezera 1: Šoková mezera

Tato mezera zaskočí všechny. Přijdou zprávy – pandemie, bankovní krize, geopolitický šok – a trhy se otevřou s mezerou o 2–3 % níže. Charakteristika:

- Dochází k ní na zvýšeném, ale ne extrémním objemu

- RSI klesá z 50+ do rozsahu 30–40

- Pokusy o vyplnění selhávají kolem 50% retracementu

- Uvádí do pohybu narativ strachu

Mezera 2: Akcelerační mezera

Zabiják. Tady kapitulují přepákovaní longové a dochází ke skutečným škodám. Viděl jsem, jak tato mezera zničila více účtů než jakýkoli jiný setup:

- Objem prudce vzroste na 3–5násobek průměru

- RSI se propadne pod 20

- Žádné pokusy o vyplnění – čistě jednosměrný pohyb

- Často doprovází pojistky nebo přerušení obchodování

Mezera 3: Vypotřebovací mezera

Vaše příležitost. Tato mezera vypadá děsivě, ale označuje vrchol kapitulace:

- Dochází k ní po 3–5 po sobě jdoucích sestupných dnech

- Objem dosáhne euforických úrovní (5–10násobek průměru)

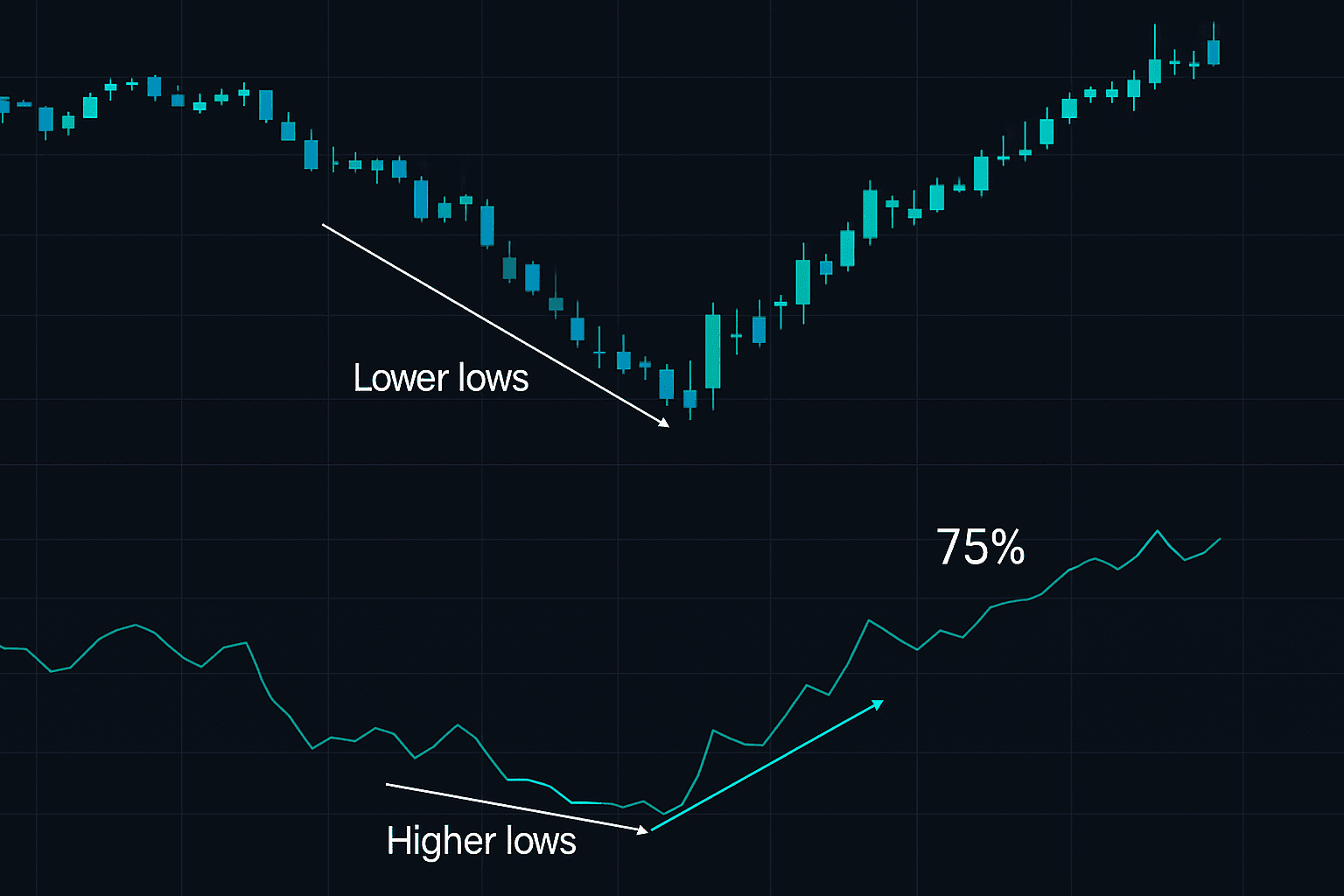

- RSI ukazuje jasnou pozitivní divergenci

- Předtržní obchodování ukazuje první známky obousměrné akce

Březen 2020 následoval tento vzor dokonale. Mezera 1 přišla 9. března. Mezera 2 zmasakrovala longy 12. března. Mezera 3 – vypotřebovací mezera 16. března – označila přesné dno před strhávajícím 20% růstem během následujících tří týdnů.

Framework pro vstup na kapitulační mezeře

Zapomněte na vše, co víte o využívání poklesu po otevíracích mezerách. Na trzích ve strachu potřebujete zcela jiná vstupní kritéria. Zde je přesný framework, který jsme vyvinuli po analýze stovek mezer na trzích ve strachu:

Předtržní průzkum

Začněte 90 minut před otevřením. Hledáte:

- Předtržní objem přesahující 50 % celkového objemu předchozího dne

- Extrémy v šíři trhu: Méně než 5 % akcií nad svým 20denním klouzavým průměrem

- Inverze termínové struktury VIX (spot VIX > 3měsíční VIX)

- Rozpad měnových korelací (bezpečná útočiště se rozcházejí)

15minutové potvrzení

Nikdy nevstupujte na otevření. Nikdy. Počkejte 15 minut a vyhodnoťte:

- Rozšířila se mezera za 1,5násobek své počáteční velikosti?

- Je objem na 400 %+ průměru?

- Ukazují interní ukazatele trhu nějakou divergenci? (TICK, ADD, VIX)

- Začaly akumulovat chytré peníze? Zkontrolujte tisk dark pool

Pokud získáte tři ze čtyř potvrzení, připravte se na vstup. Pokud ne, zůstaňte mimo. Tato disciplína mi ušetřila nespočet ztrát.

Pravidlo tří-tlakového vstupu

I s potvrzeními nechytejte padající nůž. Počkejte na tři tlaky níže:

1. Počáteční rozšíření mezery (obvykle prvních 30 minut)

2. Tlak při otevření Evropy (3:00–4:00 EST)

3. Vypotřebovací tlak s vrcholem objemu

Vstup přichází při prvním 15minutovém uzavření nad dnem třetího tlaku. Stop loss se umístí 0,5 ATR pod tímto dnem. Ano, je široký. To je cena obchodování ve strachu.

Velikost pozice pro nukleární mezery

Tady se retailoví obchodníci ničí. Vidí 5% mezeru dolů, pomyslí si "překoupený odraz" a jdou naplno. Pak se mezera rozšíří na 8 % a jsou hotovi.

Během kapitulace jsem snížil svou standardní velikost pozice o 75 %. Pokud jsem normálně obchodoval 100 lotů EUR/USD, mezery ve strachu dostaly 25 lotů. Maximum. Toto není zbabělost – je to přežití.

Zde je náš přesný vzorec pro velikost pozice pro mezery ve strachu:

- Základní riziko: 0,25 % kapitálu (oproti normálnímu 1 %)

- Širší stopy: 2–3x normální ATR

- Škálování vstupů: 3 tranše po 0,25 %

- Maximální pozice: 0,75 % riziko, i když se všechny signály sejdou

Příklad na účtu 100 000 $:

- Riziko normálního obchodu: 1 000 $

- Riziko na vstup pro mezeru ve strachu: 250 $

- Celkové maximální riziko při škálování 3x: 750 $

- Vzdálenost stopu: 150–200 pipů (FX) nebo 2–3 % (akcie)

Tato obranná velikost nám umožnila přežít dny s -10 % a zachytit zvraty s +15 %.

Čtení mechaniky odrazu

Krása vypotřebovacích mezer? Vytvářejí nejprudší zvraty, jaké kdy budete obchodovat. Ale načasování obratu vyžaduje čtení jemných posunů v tržní mechanice.

Signály divergence objemu

Sledujte tento vzor:

- Mezera dolů na masivním objemu

- První hodina: pokračující prodej, ale objem klesá

- Druhá hodina: cena vytváří nové dno na znatelně nižším objemu

- Třetí hodina: neúspěšný průraz s rostoucím objemem při odrazech

Tato divergence objemu předcházela každému významnému dnu na trzích ve strachu, které jsem obchodoval.

Potvrzení impulsu šíře trhu

Odraz není skutečný, dokud jej nepotvrdí šíře trhu. Sledujte:

- NYSE objem růstu vs. poklesu se obrátí na pozitivní

- Rostoucí emise převažují nad klesajícími v poměru 2:1

- Nová dna přestávají expandovat navzdory nižším cenám

- Rotace sektorů z defenzivních na risk-on

24. března 2020 nám dal všechny tyto signály. Naložili jsme se na longy po mezeře a jeli na SPY z 220 na 260 za osm sezení.

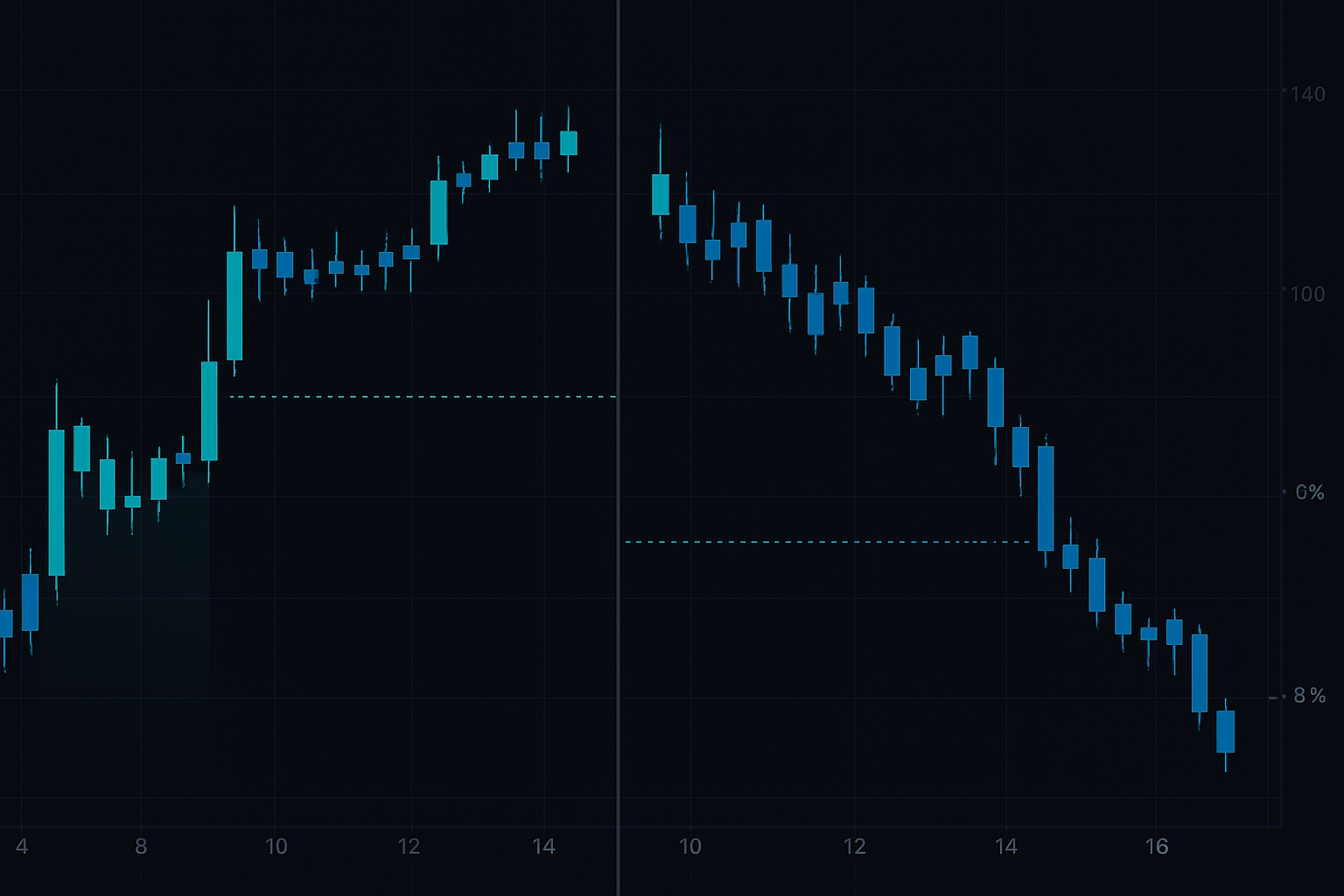

Playbook pro fázi zotavení

Jakmile udeří vypotřebování strachu, chování mezer se opět obrátí. Nyní obchodujete mezery zotavení – stejně ziskové, ale vyžadující jinou taktiku.

Charakteristika mezer zotavení

- Ranní mezery NAHORU po vrcholu strachu

- Nízký předtržní objem (instituce akumulují tiše)

- Mezery se drží nad VWAPem celý den

- Stahy nacházejí podporu na původu mezery

Tyto mezery se zřídka vyplňují po dny nebo týdny. Stejní obchodníci, kteří ztratili jmění využíváním poklesu po mezerách ve strachu dolů, nyní ztrácejí využíváním poklesu po mezerách zotavení nahoru. Psychologie se zcela obrací.

Obchodování mezer zotavení

1. Nákupní programy se spouštějí na přesných úrovních mezery

2. Použijte předchozí denní maximum jako vaši podpůrnou linii

3. Trailing stop umístěte pod stoupající oblast hodnoty

4. Držte, dokud pokusy o vyplnění mezery neukážou objem > 2x průměr

Koncem března 2020 jsme tímto přístupem chytili pět po sobě jdoucích dní "mezera a jdi". Každá mezera vypadala "příliš roztaženě", ale vyšplhala se výše do zavírání.

Řízení rizik, když mezery jaderně udeří

Dovolte mi být naprosto jasný: obchodování mezer na trzích ve strachu může ukončit vaši kariéru, pokud je špatně řízeno. Viděl jsem, jak se to stalo. Chytrým obchodníkům s desetiletími zkušeností, smeteným při pokusu aplikovat normální strategie mezer na abnormální trhy.

Nepřekročitelná pravidla, která mě udržela solventním:

- Tvrdý stop na 2% ztrátě portfolia za den – žádné výjimky

- Limity korelace – maximálně 3 mezerní pozice napříč korelovanými aktivy

- Časové stopy – pokud mezerní obchod nefunguje do 2 hodin, vystupte

- Ekonomika škálování – přidávejte pouze na nových minimech s vypotřebováním objemu

Během nejdivočejšího týdne v březnu 2020 jsem třikrát za sebou dosáhl svého 2% stopu. Frustrující? Absolutně. Ale udrželo mě to naživu pro následné mezery zotavení.

Technologický stack pro obchodování mezer ve strachu

Moderní strategie mezer nelze obchodovat bez správných nástrojů. Zde je moje základní nastavení:

- Předtržní screener: Sledujte mezery formující se ve futures a globálních trzích

- Analytika objemu: Monitory dark pool a blokových obchodů v reálném čase

- Korelační matice: Sledujte, kdy se normální vztahy rozpadají

- Agregace zpráv: Pochopte, co pohání mezeru

Pro retailové obchodníky vícečasová analýza FibAlga pomáhá identifikovat, kdy se mezery sladí s většími Fibonacciho úrovněmi podpory – často přesně ta místa, kde začínají vypotřebovací zvraty.

Běžné iluze obchodování mezer na trzích ve strachu

Tato přesvědčení vás během kapitulace přivedou k bankrotu:

- "Mezery se vždy vyplní" – Ne na trzích ve strachu. Do týdne se vyplní pouze 34 %.

- "Využívejte pokles po každé mezeře přes 2 %" – Takto explodujete během akcelerační mezery 2.

- "Zdvojnásobte mezerní pozice" – Přidávání k prohrávajícím na trzích ve strachu = sebevražda účtu.

- "Používejte normální velikosti pozic" – 75% redukce velikosti je povinná, ne volitelná.

- "Důvěřujte statistikám 87 %" – Tato čísla jsou během kapitulace bezcenná.

Každou z těchto lekcí jsem se naučil draze. Jedna mezera -7 % v USD/JPY během intervence v roce 2011 mě stála 400 000 $, než jsem se přizpůsobil.

Od teorie k ziskovému obchodování s fear gapy

Obchodníci, kteří přežili a prosperovali během března 2020, srpna 2015 a února 2018, pochopili jednu věc: fear gapy fungují podle zcela odlišných pravidel. Vyžadují jiná vstupní kritéria, jiné velikosti pozic a jiné doby držení.

Ale jakmile zvládnete mechaniku fear gapů, tyto obchody nabízejí nejlepší poměr rizika a odměny v celém obchodování. Správně načasovaný exhaustion gap může vrátit 10–20 % během dnů. Recovery gapy tyto zisky násobí, jak se trhy normalizují.

Klíčem je rozpoznat, s jakým gapem obchodujete. Použijte rámec třífázové sekvence gapů. Vyčkejte na signály vyčerpání. Velikost pozic přizpůsobte extrémním scénářům. A nikdy, nikdy se nesnažte chytit gap 2 – nechte někoho jiného být hrdinou.

Další fear trh přijde. Vždy přijde. Až budou futures na limitu down a váš Twitter feed bude křičet kapitulaci, budete přesně vědět, které gapy obchodovat proti trendu a které respektovat. Co je důležitější, budete vědět, proč je tento rozdíl tím, co dělá rozdíl mezi ziskem a zkázou.

Dávejte pozor na gap. Zvlášť když všichni ostatní ztrácejí hlavu.