Скрытая цена торговли без ограничений

Вы проверяете баланс счета. Снова минус $300 за сегодня. Самое обидное? В обед вы были в плюсе на $150.

Знакомо? Это ловушка избыточной торговли, и она встречается чаще, чем готовы признать большинство трейдеров. Порыв совершить «еще одну сделку», вероятно, стоил вам больше денег, чем любая отдельная неудачная сделка.

Но вот в чем ошибается большинство статей о **том, как перестать торговать сверх меры**: они фокусируются на силе воли и дисциплине. Это все равно что пытаться остановить разъяренного быка бумажным щитом.

Избыточная торговля — это не проблема дисциплины, а проблема управления энергией, замаскированная под торговую проблему.

По правде говоря: я видел, как прибыльные трейдеры сливали целые счета не потому, что не умели читать графики, а потому, что не умели читать себя. Они относились к своей ментальной энергии, как к бесконечному ресурсу.

Но это не так.

Почему ваш мозг предает ваш торговый счет

Давайте проясним: ваш мозг буквально запрограммирован на избыточную торговлю. Каждая прибыльная сделка заливает вашу систему дофамином. Каждая убыточная сделка запускает реакцию «бей или беги», требуя немедленных действий.

Результат? Вы начинаете гоняться за каждой возможностью, торговать назло после потерь и добавлять позиции «на всякий случай». Ваш счет становится жертвой вашей нейрохимии.

Подумайте об этом так: вы бы пробежали пять марафонов за неделю? Конечно нет. Ваше тело сдалось бы. Однако трейдеры регулярно ожидают, что их разум справится с 20, 30 или даже 50 торговыми решениями за одну сессию без какого-либо снижения качества.

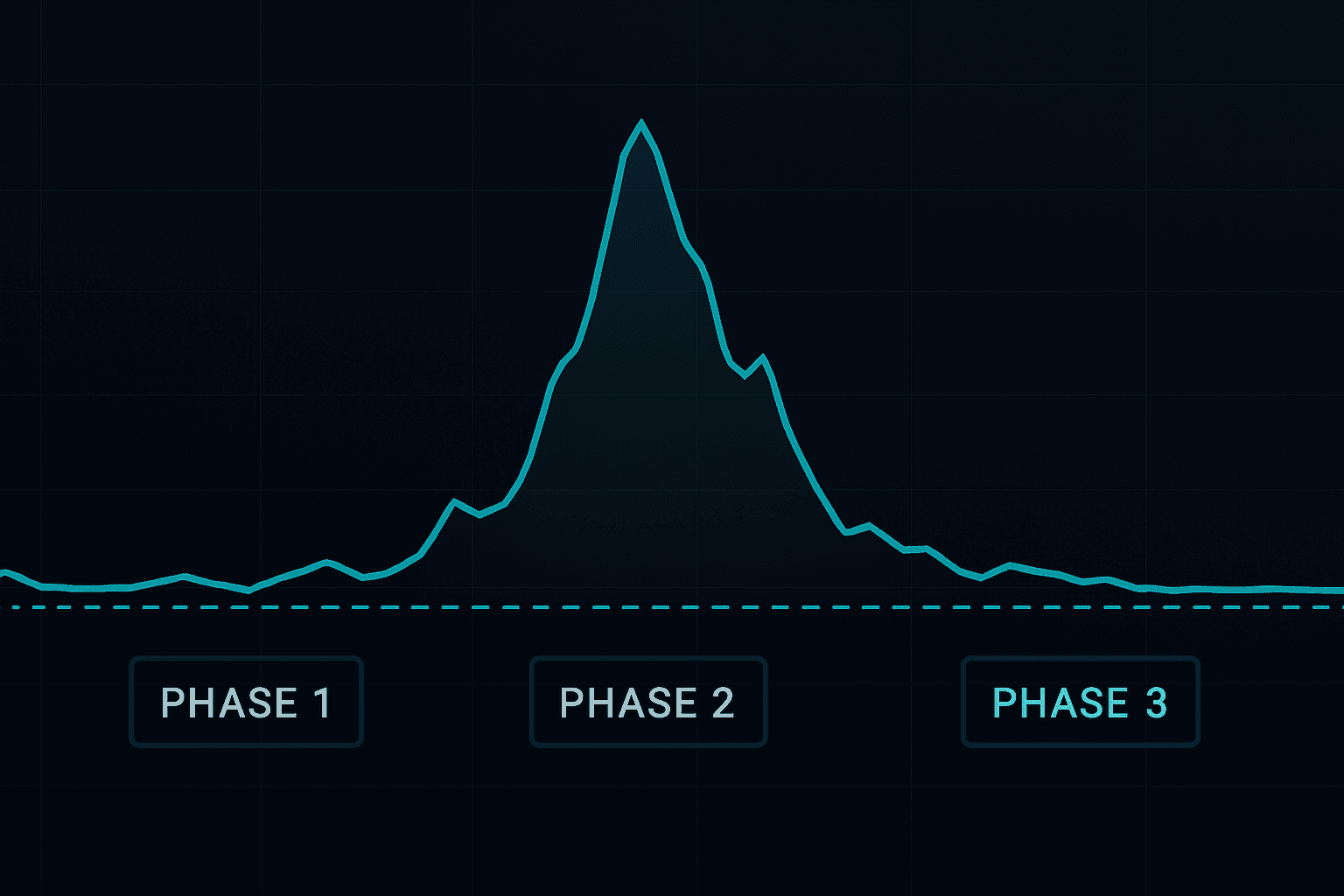

После примерно 10-15 сделок в день качество ваших решений значительно падает, даже если вы этого не замечаете.

Традиционный совет гласит: «установите лимиты» и «придерживайтесь плана». Но это все равно что сказать человеку со сломанной ногой просто «расходиться». Вам нужен системный подход, который работает с вашей психологией, а не против нее.

Энергетическая торговая система

Вот другой способ думать о торговых ограничениях: относитесь к своей ментальной энергии как к ежедневному бюджету. Вы начинаете каждый день со 100 единиц энергии. Каждое торговое решение стоит энергии, независимо от исхода.

Простой вход в сделку может стоить 5 единиц. Сложный анализ на нескольких таймфреймах? Возможно, 15 единиц. Управление убыточной позицией в борьбе с эмоциями? Это может быть 25 единиц за одно решение.

**Система работает так:**

- Утренняя подготовка: 10 единиц энергии

- Анализ рынка: 15 единиц

- Вход в первую сделку: 10 единиц

- Управление позицией: 5-15 единиц за каждую корректировку

- Выход из сделки: 10 единиц

- Анализ после сделки: 5 единиц

Заметили, как быстро эти единицы накапливаются? Большинство трейдеров ментально истощены уже к третьей сделке, но продолжают давить до десятой. Именно тогда случаются дорогостоящие ошибки.

Предположим, вы наблюдаете за BTC на уровне $68 000 и видите потенциальный пробой. Вы уже совершили две сделки сегодня, потратив 45 единиц энергии. Осталось ли у вас достаточно ментальных резервов, чтобы правильно управлять волатильной крипто-позицией? Энергетическая система говорит «нет» — ждите завтра.

Эта система естественным образом предотвращает избыточную торговлю, потому что заставляет вас **отдавать приоритет качественным сетапам**, а не количеству. Когда энергия ограничена, вы становитесь избирательным.

Система «автоматического выключателя»: ваш аварийный выключатель для избыточной торговли

Теперь перейдем к практической части. Система «автоматического выключателя» создает автоматические остановки в вашем торговом процессе — не только для убытков, но и для решений.

**Вот пошаговая реализация:**

Шаг 1: Установите свой энергетический бюджет

Начинайте каждую неделю с распределения единиц энергии на пять торговых дней. Я рекомендую 80 единиц в день для большинства трейдеров, но вам, возможно, придется скорректировать это в зависимости от вашего расписания и уровня стресса.

Запишите эти числа. Серьезно. Разместите их там, где вы сможете видеть их во время торговли.

Шаг 2: Создайте «контрольные точки» для решений

Перед каждой сделкой задайте себе три вопроса:

- Сколько единиц энергии будет стоить эта сделка?

- Осталось ли у меня достаточно единиц для правильного управления позицией?

- Стоит ли этот сет-ап вложений энергии?

Если вы не можете уверенно ответить на все три, срабатывает «автоматический выключатель». Закройте торговую платформу. Отойдите.

Установите напоминания в календаре каждые 2 часа, чтобы проверять оставшиеся единицы энергии. Это создает естественные точки для перерыва до наступления усталости.

Шаг 3: Внедрите физические «автоматические выключатели»

Здесь большинство трейдеров думают, что я сошел с ума, но это работает: **создавайте физические препятствия для торговли**.

Настройте свою торговую платформу на выход из системы после каждой сделки. Закрывайте графики между позициями. Некоторые трейдеры даже убирают мышь в другую комнату во время перерывов.

Звучит экстремально? Возможно. Но экстремальные проблемы требуют экстремальных решений.

Шаг 4: Правило 10 минут

Перед входом в любую сделку после третьей за день установите таймер на 10 минут. Используйте это время, чтобы:

- Честно оценить свой уровень энергии

- Просмотреть дневной P&L

- Спросить себя: «Я торгую рынком или своими эмоциями?»

Если сет-ап действительно надежный, он все еще будет там через 10 минут. Если нет, вы только что уберегли себя от сделки «назло».

Ежедневные рутины, предотвращающие избыточную торговлю до ее начала

Лучшая защита от избыточной торговли происходит до открытия рынков. Ваша утренняя рутина задает энергетический бюджет на весь день.

**Оценка энергии перед рынком:**

Оцените себя по шкале от 1 до 10 по следующим параметрам:

- Качество сна (менее 6 часов = автоматическое снижение энергии на 20%)

- Уровень стресса (высокий стресс = снижение на 30%)

- Способность к концентрации (рассеянность = снижение на 25%)

- Эмоциональное состояние (злость, тревога или чрезмерное возбуждение = снижение на 40%)

Большинство случаев избыточной торговли происходят в дни, когда ваш базовый уровень энергии уже подорван. Лучше торговать малыми объемами или вообще не торговать, чем торговать плохо.

Я начал вести простую таблицу, которая отслеживает мой ежедневный показатель энергии в сравнении с торговыми результатами. Корреляция пугающе точна. В дни, когда я оцениваю себя ниже 7/10, мой процент прибыльных сделок падает почти вдвое.

**Политика трех страйков:**

Позаимствованная из бейсбола, она создает четкие точки остановки:

- Страйк 1: Первая убыточная сделка или эмоциональная реакция

- Страйк 2: Вторая потеря или любой признак разочарования

- Страйк 3: День окончен, независимо от P&L

Жестко? Возможно. Но это предотвращает те катастрофические дни, когда небольшие потери превращаются в угрожающие счету бедствия.

Технологические инструменты для автоматической дисциплины

Ваша сила воли конечна. Технологии — нет. Вот как использовать инструменты для соблюдения установленных вами ограничений:

**Решения на основе платформы:**

Большинство торговых платформ предлагают дневные лимиты убытков, но немногие трейдеры используют лимиты на количество сделок. Настройте свою платформу на блокировку новых позиций после 5-7 сделок в день, независимо от прибыльности.

**Ограничения по времени:**

Блокируйте доступ к торговле в периоды высоких эмоций. Для большинства трейдеров это означает первые 30 минут после убытка и последний час торговой сессии.

**Разделение счетов:**

Держите на своем торговом счете только достаточную маржу для запланированных позиций. Избыточные средства должны находиться на отдельном счете, для перевода которых требуется время.

Представьте, что вы торгуете форекс со счетом в $10 000. Держите только $2000 на активном торговом счете и установите лимиты платформы на дневную просадку в 3%. Это создает естественные «автоматические выключатели», прежде чем вы сможете нанести серьезный ущерб.

Один знакомый трейдер использует простой, но эффективный метод: он дает партнеру пароль для перевода средств. Хотите торговать сверх меры? Вам придется объяснить почему тому, кто заботится о вашем финансовом благополучии. Внезапно эта «еще одна сделка» уже не кажется такой срочной.

Протоколы восстановления: что делать после эпизода избыточной торговли

Будем реалистами — иногда вы будете срываться. Вопрос не в том, случится ли это снова, а в том, как быстро вы сможете восстановиться, когда это произойдет.

**Правило 24 часов:**

После любого эпизода избыточной торговли сделайте обязательный 24-часовой перерыв в живой торговле. Используйте это время для:

- Анализа того, что спровоцировало избыточную торговлю

- Обновления критериев оценки энергии

- Снижения размеров позиций на 50% на следующую неделю

- Отработки реакции на «автоматический выключатель» на демо-счете

**Анализ после избыточной торговли:**

Не просто смотрите на то, какие сделки вы совершили — анализируйте свое энергетическое состояние на протяжении всей сессии. Большинство трейдеров обнаруживают, что их избыточная торговля следует предсказуемым шаблонам, связанным с определенными эмоциональными состояниями или рыночными условиями.

Избыточная торговля часто является симптомом более глубоких проблем: страх упустить выгоду, неуверенность в своей системе или использование торговли для управления эмоциями.

Подумайте о том, чтобы вести подробный трейдинговый журнал, ориентированный на психологическое отслеживание, чтобы выявить ваши личные триггеры избыточной торговли. Именно такая самосознательность отличает стабильно прибыльных трейдеров от тех, кто переживает эмоциональные американские горки.

**Процесс постепенного возвращения:**

После эпизода избыточной торговли не возвращайтесь сразу к полным размерам позиций. Начните с 25% от вашего обычного риска на первую неделю, затем постепенно увеличивайте по мере того, как докажете, что можете придерживаться своей системы управления энергией.

Формирование долгосрочного иммунитета к овертрейдингу

Цель состоит не просто в том, чтобы прекратить овертрейдинг, а в том, чтобы построить торговый подход, при котором овертрейдинг будет казаться неестественным.

**Еженедельные обзоры энергии:**

Каждое воскресенье анализируйте свои энергозатраты за прошедшую неделю. Какие дни давались легче всего? Какие сделки истощили вас больше всего? Используйте эти данные, чтобы скорректировать свой энергетический бюджет на предстоящую неделю.

**Размер позиции, привязанный к энергии:**

В дни с низким уровнем энергии автоматически уменьшайте размер своих позиций на 50%. Это устраняет соблазн компенсировать меньший размер большим количеством сделок.

**Двухнедельный тест:**

Каждый месяц внедряйте двухнедельный период, в течение которого вы можете совершать максимум три сделки в день. Это вынужденное ограничение часто показывает, сколько из ваших «обычных» сделок на самом деле были не нужны.

Многие трейдеры обнаруживают, что могут достичь лучших результатов с меньшим количеством, но более уверенных сделок. Это как разница между стрельбой «наугад» и снайперской точностью.

Отслеживайте свой процент выигрышных сделок №1-3 по сравнению со сделками №4+ в каждой сессии. Большинство трейдеров обнаруживают, что их преимущество значительно снижается после третьей сделки за день.

Для дополнительной структуры рассмотрите возможность внедрения комплексного плана управления рисками, включающего протоколы предотвращения овертрейдинга. Лучшие системы учитывают как финансовые, так и психологические факторы риска.

🎯 Ключевые выводы

- Относитесь к ментальной энергии как к ограниченному дневному бюджету — каждое торговое решение стоит энергетических очков

- Внедряйте «автоматические выключатели», которые срабатывают до того, как эмоции возьмут верх, а не после потерь

- Используйте систему трех страйков: два убытка или эмоциональные реакции означают, что торговый день окончен

- Создавайте физические препятствия для торговли — выходите из системы между сделками, устанавливайте таймеры и разделяйте свои средства

- Сосредоточьтесь на качестве сделок, а не на их количестве — лучшие результаты большинства трейдеров приходятся на их первые 3-5 сделок каждого дня

Психология устойчивой торговли

Вот что большинство трейдеров никогда не учитывают: вопрос «как остановить овертрейдинг» на самом деле не о том, чтобы остановиться, а о том, чтобы **перенаправить эту торговую энергию на подготовку и анализ**.

Желание постоянно торговать исходит из хорошего места. Вы хотите быть активным, вовлеченным, делать прогресс. Система «автоматических выключателей» не устраняет эту энергию; она направляет ее более эффективно.

Вместо 15 посредственных сделок вы совершаете 5 отличных. Вместо реакции на каждое движение рынка вы предвосхищаете важные движения. Вместо торговли на эмоциях вы торгуете свое преимущество.

Самые успешные трейдеры — не те, кто никогда не чувствует желания овертрейдить, а те, кто построил системы, делающие овертрейдинг практически невозможным.

Некоторые из самых прибыльных трейдеров, которых я знаю, описывают свой подход как «скучный». Они ждут конкретных установок, исполняют с заранее определенным размером и уходят. Никакой драмы, никакого азарта, никакого выброса адреналина.

В этом-то и весь смысл.

Помните, трейдинг — одна из немногих профессий, где меньше действий может напрямую вести к большему заработку. Энергия, которую вы сэкономите, избегая овертрейдинга, инвестируется в лучшую подготовку, более глубокий анализ и более точное исполнение.

Ваше будущее «я» — и баланс вашего счета — скажут вам спасибо за формирование этих привычек сейчас. Рынок всегда будет завтра. Ваш капитал может не быть там, если вы не научитесь управлять как своими сделками, так и своими торговыми импульсами.

Думайте о предотвращении овертрейдинга как о профилактической медицине для вашего торгового счета. Вы не просто избегаете убытков; вы строите психологическую устойчивость, которая отличает долгосрочных победителей от краткосрочных игроков. И в этом деле долголетие каждый раз побеждает интенсивность.

Начните завтра с отслеживания своих энергетических очков всего одну неделю. Вы можете быть удивлены тем, что обнаружите в своих торговых паттернах. Большинство трейдеров находят, что их переломный момент — это не изучение новой стратегии, а, наконец, достаточно глубокое понимание себя, чтобы не мешать самому себе.

Рассмотрите возможность изучения дополнительных инструментов и стратегий через наши образовательные ресурсы по трейдингу, чтобы построить полную систему, поддерживающую как технические, так и психологические аспекты успешной торговли.