Secretul de 4,2 Trilioane de Dolari: De ce Modelele Sezoniere de Trading Controlează Fluxul Pieței

În fiecare ianuarie, **4,2 trilioane de dolari intră în piețele globale de capital** pe măsură ce fondurile de pensii și investitorii instituționali își reechilibrează portofoliile. Această mișcare masivă de capital nu este aleatorie — face parte din modelele sezoniere de trading previzibile pe care banii inteligenți le exploatează de zeci de ani.

În timp ce traderii retail urmăresc mișcările zilnice de preț, jucătorii instituționali urmează un alt joc. Ei înțeleg că anumite perioade ale anului produc în mod constant comportamente specifice ale pieței, creând **ferestre de profit care se repetă cu precizie de ceas**.

Cei mai de succes traderi nu tranzacționează doar grafice — ei tranzacționează calendare.

Modelele sezoniere nu sunt despre a prezice prețurile exacte, ci despre a înțelege când probabilitatea se schimbă în favoarea ta pe diferite clase de active.

Efectul Ianuarie: Când 500 de Miliarde de Dolari Mișcă Piețele

Efectul Ianuarie rămâne unul dintre cele mai documentate modele sezoniere de trading din piețele financiare. **Acțiunile cu capitalizare mică depășesc performanța celor cu capitalizare mare cu o medie de 2,8%** în prima lună a anului, conform a 30 de ani de date de piață.

Dar iată ce ratează majoritatea traderilor: efectul începe de fapt la mijlocul lunii decembrie. Banii inteligenți încep să se poziționeze pe 15 decembrie, când presiunea de vânzare pentru pierderi fiscale atinge apogeul și instituțiile încep reechilibrarea de sfârșit de an.

"Efectul Ianuarie nu este despre ianuarie — este despre a înțelege configurația din decembrie care creează oportunitatea din ianuarie."

În ianuarie 2023, Russell 2000 (capitalizare mică) a câștigat 8,1% în timp ce S&P 500 a câștigat 6,2%. O investiție de 10.000 de dolari în ETF-ul pentru capitalizare mică IWM pe 15 decembrie ar fi depășit performanța S&P 500 cu 190 de dolari în doar 5 săptămâni.

Mecanismul este simplu dar puternic:

- Vânzările pentru pierderi fiscale din decembrie creează o presiune descendentă artificială

- Reechilibrarea instituțională începe între 15-20 decembrie

- Fluxurile de capital proaspete accelerează între 2-15 ianuarie

- Momentum-ul atinge apogeul în jurul datei de 20 ianuarie

Minele de Aur ale Sezonului de Rapoarte: Strategia cu Rata de Câștig de 73%

Sezoanele de rapoarte corporative creează unele dintre cele mai fiabile modele sezoniere de trading, dar oportunitatea reală nu este în acțiuni individuale — este în **modelele de rotație a sectoarelor care se repetă în fiecare trimestru**.

Analiza istorică relevă că anumite sectoare depășesc în mod constant performanța în perioade specifice de rapoarte. Acțiunile din tehnologie, de exemplu, arată **73% performanță pozitivă** în cele două săptămâni premergătoare anunțurilor de rezultate din trimestrul patru.

Planul de Trading Bazat pe Calendarul de Rapoarte

Iată modelul trimestrial de rotație a rapoartelor pe care îl urmează traderii instituționali:

- Pre-rapoarte (cu 2 săptămâni înainte): Acțiunile din tehnologie și cele de creștere cresc în anticipare

- Săptămâna timpurie a rapoartelor: Sectorul financiar raportează de obicei primul, creând volatilitate în acțiunile bancare

- Mijlocul perioadei de rapoarte: Acțiunile industriale și cele de consum discreționar înregistrează volum crescut

- Sfârșitul perioadei de rapoarte: Sectoarele defensive (utilități, bunuri de consum de bază) oferă adesea stabilitate

Urmărește calendarul de rapoarte cu 3 săptămâni în avans și poziționează-te în ETF-uri sectoriale mai degrabă decât în acțiuni individuale pentru a reduce riscul specific companiei în timp ce capturezi mișcările sezoniere la nivel de sector.

Ritmurile Sezoniere Ascunse ale Criptomonedelor

Cei mai mulți traderi de crypto se concentrează pe analiza tehnică, dar **piețele de criptomonede urmează modele sezoniere distincte** care îți pot îmbunătăți semnificativ rata de câștig. Aceste modele sunt determinate de termenele fiscale, efectele Anului Nou Chinez și alocările trimestriale instituționale.

Bitcoin, de exemplu, arată o consistență remarcabilă în jurul anumitor date:

- Anul Nou Chinez: BTC scade de obicei cu 8-15% în cele două săptămâni dinaintea Anului Nou Chinez pe măsură ce traderii asiatici își retrag banii

- Sezonul Fiscal din SUA (Martie-Aprilie): Presiune crescută de vânzare pe măsură ce traderii realizează profituri pentru plățile de taxe

- Alocarea Instituțională T4: Noiembrie-Decembrie adesea înregistrează cumpărări instituționale pe măsură ce fondurile alocă bonusurile de sfârșit de an

În timpul Anului Nou Chinez 2024 (10 februarie), Bitcoin a scăzut de la 48.200$ la 41.850$ în cele 10 zile anterioare — o scădere previzibilă de 13,2% pentru care traderii pricepuți s-au poziționat cu săptămâni în avans.

Tranzacția Sezonului Fiscal Crypto

Data de 15 aprilie creează unul dintre cele mai fiabile modele sezoniere crypto. Iată secvența tipică:

- 1-15 Martie: Cei care depun declarațiile fiscale devreme încep să vândă crypto pentru plățile de taxe

- 15 Martie - 10 Aprilie: Presiunea de vânzare atinge apogeul pe măsură ce termenul limită se apropie

- 15-30 Aprilie: Începe redresarea de ușurare pe măsură ce presiunea de vânzare scade

- Mai: Efectul "Sell in May" prelungește adesea recuperarea

Modele Sezoniere Forex: Ceasornicul Băncilor Centrale

Piețele valutare urmează unele dintre cele mai previzibile modele sezoniere de trading deoarece **ședințele băncilor centrale și comunicatele economice au loc pe programe fixe**. Înțelegerea acestor cicluri oferă traderilor forex un avantaj semnificativ.

Perechea EUR/USD, de exemplu, arată un comportament sezonier distinct legat de ciclurile de politică ale Băncii Centrale Europene (BCE):

- Ședința BCE din Martie: EUR se întărește de obicei cu 2-3 săptămâni înaintea anunțurilor majore de politică

- Stagnarea de Vară (Iulie-August): Volatilitate redusă pe măsură ce traderii europeni sunt în vacanță

- Resetarea din Septembrie: Volatilitate crescută pe măsură ce piețele se re-concentrează după pauza de vară

- Poziționarea din Decembrie: Fluxurile de sfârșit de an creează slăbiciune pentru GBP și EUR față de USD

Modelele sezoniere valutare sunt cele mai fiabile în primele două săptămâni ale fiecărei luni, când comunicatele de date economice se grupează împreună.

Pas cu Pas: Construirea Calendarului Tău de Trading Sezonier

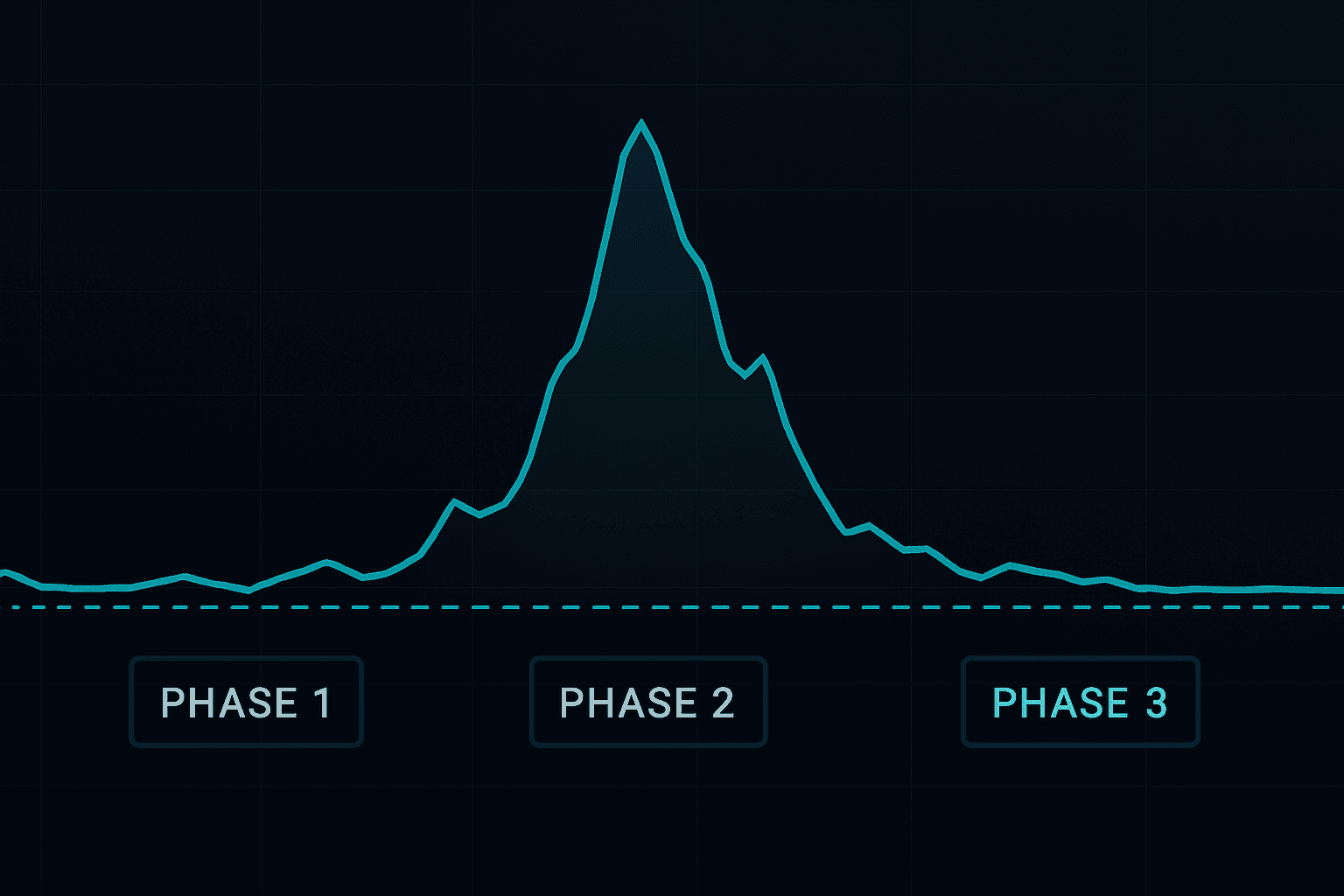

Crearea unei abordări sistematice pentru modelele sezoniere de trading necesită mai mult decât să cunoști datele — ai nevoie de un **proces repetabil care integrează analiza sezonieră cu strategia ta existentă**.

Faza 1: Colectarea Datelor (Săptămâna 1)

- Descarcă Date Istorice: Adună date de preț pentru activele tale țintă din ultimii 5+ ani

- Marchează Datele Cheie: Introdu sezoanele de rapoarte, ședințele Fed, termenele fiscale, sărbătorile

- Calculează Randamentele: Măsoară randamentele medii pentru intervale de date specifice

- Identifică Modelele: Caută semnificație statistică (rata minimă de câștig de 60%+)

Faza 2: Construcția Calendarului (Săptămâna 2)

Construiește-ți calendarul principal cu trei niveluri de prioritate:

- Probabilitate Mare (70%+ rată istorică de câștig): Efectul Ianuarie, modelele sezonului de rapoarte

- Probabilitate Medie (60-69% rată de câștig): Efectele de sărbători, fluxurile de sfârșit de lună

- Listă de Urmărire (50-59% rată de câștig): Modele experimentale, noi dezvoltări

Faza 3: Integrarea cu Analiza Tehnică

Modelele sezoniere funcționează cel mai bine atunci când sunt combinate cu confirmarea tehnică. Iată sistemul de filtrare:

- Declanșarea Semnalului Sezonier: Data modelului se apropie

- Confirmarea Tehnică Necesară: Alinierea trendului, nivelurile de suport/rezistență

- Gestionarea Riscului Aplicată: Dimensionarea poziției bazată pe volatilitatea istorică

- Strategia de Ieșire Definită: Ieșiri bazate atât pe timp, cât și pe criterii tehnice

Nu te baza niciodată doar pe modele sezoniere — acestea ar trebui să fie doar o intrare într-un sistem de trading mai larg care include analiză tehnică și gestionarea riscului.

Recunoașterea Avansată a Modelelor Sezoniere cu AI

Analiza sezonieră tradițională se bazează pe date fixe de calendar, dar **inteligența artificială poate identifica modele sezoniere dinamice** care se adaptează la condițiile de piață în schimbare. Sistemele moderne de AI pot detecta anomalii sezoniere și schimbări de modele pe care traderii umani le ratează adesea.

De exemplu, analiza AI a datelor Bitcoin relevă că efectul Anului Nou Chinez s-a slăbit cu 40% din 2021, în timp ce un nou model "de sfârșit de trimestru instituțional" a apărut cu o acuratețe de 67%.

Cheia este combinarea cunoștințelor sezoniere tradiționale cu instrumente avansate de trading cu AI care pot:

- Identifica degradarea modelului în timp real

- Descoperi noi relații sezoniere

- Ajusta dimensionarea poziției bazată pe puterea modelului

- Să te alerteze despre anomalii sezoniere

Gestionarea Riscului pentru Strategiile Sezoniere

Modelele sezoniere de trading sunt probabilistice, nu garantate. **Gestionarea adecvată a riscului este esențială** deoarece chiar și modelele cu probabilitate mare pot eșua în timpul tulburărilor pieței sau al schimbărilor de regim.

Regula Sezonieră de 2%

Nu risca niciodată mai mult de 2% din contul tău pe o singură tranzacție sezonieră, indiferent de ratele istorice de câștig. Această regulă ține cont de faptul că modelele sezoniere pot eșua spectaculos în timpul:

- Crizelor de piață (2008, prăbușirea COVID 2020)

- Schimbărilor de reglementare

- Evenimentelor geopolitice

- Schimbărilor structurale în participarea la piață

Folosește formule de dimensionare a poziției care țin cont de fiabilitatea modelului: Modelele cu probabilitate mare primesc 2% risc, modelele medii primesc 1,5%, modelele din lista de urmărire primesc maxim 1%.

Diversificarea Portofoliului pe Sezoane

Nu concentra toate tranzacțiile sezoniere într-o singură clasă de active sau perioadă de timp. Răspândește oportunitățile sezoniere pe:

- Clase de Active: Acțiuni, crypto, forex, mărfuri

- Orizonturi de Timp: Modele zilnice, săptămânale, lunare

- Regiuni Geografice: Cicluri sezoniere din SUA, Europa, Asia

- Capitalizare de Piață: Expuneri la capitalizare mare, medie, mică

Conexiunea cu Mărfurile: Jocuri Sezoniere Multi-Active

Modelele sezoniere ale mărfurilor creează efecte de undă în mai multe clase de active, oferind **traderilor sofisticați oportunități pe mai multe niveluri**. Înțelegerea acestor conexiuni îți poate îmbunătăți dramatic rezultatele din tradingul sezonier.

Luați în considerare modelele sezoniere ale gazelor naturale: cererea de încălzire împinge prețurile în sus din octombrie până în martie, dar acest lucru afectează și:

- Performanța acțiunilor din utilități (costurile mai mari reduc marjele)

- Valutele conexe (CAD, NOK se întăresc odată cu prețurile energiei)

- Așteptările de inflație (costurile cu energia se transmit în IPC)

- Acțiunile din tehnologie (costurile mai mari de răcire afectează centrele de date)

În octombrie 2023, contractele futures pe gaze naturale au crescut cu 32% datorită cererii sezoniere. Traderii care au recunoscut implicațiile multi-active au profitat de la vânzarea la descoperire a ETF-ului de utilități XLU (-8% în acea lună) și de la pozițiile long pe acțiuni de energie prin XLE (+11%).

Sezonalitatea Sectorului Tehnologic: Revoluția AI din T4

Modelele sezoniere de trading în tehnologie au evoluat semnificativ odată cu ascensiunea AI și a cloud computing-ului. **T4 a devenit deosebit de puternic pentru acțiunile din tehnologie** pe măsură ce întreprinderile finalizează bugetele IT anuale și achizițiile de software accelerează înainte de sfârșitul anului.

Modelul este remarcabil de consistent:

- Septembrie: Începe poziționarea timpurie pe măsură ce se apropie rapoartele T3

- Octombrie: Companiile de software pentru întreprinderi ghidează mai sus pentru T4

- Noiembrie-Decembrie: "Spălarea" bugetelor creează o accelerare a veniturilor

- Ianuarie: Începe luarea de profit pe măsură ce modelul se completează

Aceasta creează oportunități atât în acțiuni individuale de tehnologie, cât și în strategii de rotație a sectoarelor folosind ETF-uri precum QQQ, XLK și ARKK.

🎯 Puncte Cheie de Reținut

- Modelele sezoniere de trading sunt determinate de fluxurile instituționale, termenele fiscale și ciclurile de afaceri previzibile

- Efectul Ianuarie rămâne puternic dar necesită poziționarea la mijlocul lunii decembrie pentru impact maxim

- Modelele sezoniere ale criptomonedelor apar pe măsură ce piața se maturizează și participarea instituțională crește

- Combinarea analizei sezoniere cu confirmarea tehnică și gestionarea adecvată a riscului este esențială pentru succes

- Instrumentele AI pot identifica modele sezoniere în evoluție și să te alerteze despre anomalii în timp real

Avantajul Tău de Trading Sezonual Începe Acum

Stăpânirea modelelor de trading sezonual îți oferă același avantaj pe care traderii instituționali l-au folosit decenii întregi. Dar ține minte: **modelele sunt la fel de bune ca și sistemul tău de execuție**.

Cei mai de succes traderi sezoniali combină perspective bazate pe calendar cu analiză tehnică sofisticată și management al riscului. Ei nu știu doar când apar modelele—știu cum să se poziționeze pentru ele, când să iasă și cum să se adapteze când modelele se schimbă.

Ești gata să începi să îți construiești avantajul de trading sezonual? Încearcă FibAlgo fără risc și accesează instrumentele alimentate de AI care ajută traderii profesioniști să identifice, valideze și execute modele sezoniere cu precizie de nivel instituțional. Algoritmii noștri avansați scanează continuu pentru oportunități sezoniere pe piețele de acțiuni, crypto și forex, oferindu-ți avantajul de care ai nevoie pentru a profita de ciclurile de piață predictibile.

Nu tranzacționa orbeste după calendare—tranzacționează-le inteligent cu instrumentele și strategia potrivite.