הסוד של 4.2 טריליון דולר: למה דפוסי מסחר עונתיים שולטים בזרימת השוק

בכל ינואר, **4.2 טריליון דולר זורמים לשווקי המניות העולמיים** כאשר קרנות פנסיה ומשקיעים מוסדיים מאזנים מחדש את תיקי ההשקעות שלהם. תנועת ההון העצומה הזו אינה אקראית – היא חלק מדפוסי מסחר עונתיים צפויים שהכסף החכם מנצל כבר עשרות שנים.

בעוד שסוחרים קמעונאיים רודפים אחר תנועות מחירים יומיות, שחקנים מוסדיים פועלים לפי ספר חוקים אחר. הם מבינים שתקופות מסוימות בשנה מייצרות בעקביות התנהגויות שוק ספציפיות, ויוצרות **חלונות רווח שחוזרים בדיוק של שעון**.

הסוחרים המצליחים ביותר לא סוחרים רק בגרפים – הם סוחרים בלוחות שנה.

דפוסים עונתיים אינם עניין של חיזוי מחירים מדויקים, אלא של הבנה מתי ההסתברות משתנה לטובתכם בין מחלקות נכסים שונות.

אפקט ינואר: כש-500 מיליארד דולר מזיזים שווקים

אפקט ינואר נותר אחד מדפוסי המסחר העונתיים המתועדים ביותר בשווקים הפיננסיים. **מניות של חברות קטנות (small-cap) משיגות ביצועים טובים יותר ממניות של חברות גדולות (large-cap) בממוצע של 2.8%** בחודש הראשון של השנה, לפי נתוני שוק של 30 שנה.

אבל הנה מה שרוב הסוחרים מפספסים: האפקט למעשה מתחיל באמצע דצמבר. הכסף החכם מתחיל לבנות פוזיציות ב-15 בדצמבר, כאשר לחץ המכירה לצורכי הפסדי מס מגיע לשיא והמוסדות מתחילים את איזון התיקים בסוף השנה.

"אפקט ינואר אינו עניין של ינואר – הוא עניין של הבנת ההכנה בדצמבר שיוצרת את ההזדמנות של ינואר."

בינואר 2023, מדד Russell 2000 (מניות קטנות) עלה ב-8.1% בעוד מדד S&P 500 עלה ב-6.2%. השקעה של 10,000 דולר בקרן ETF של מניות קטנות (IWM) ב-15 בדצמבר הייתה משיגה ביצועים טובים יותר מ-S&P 500 ב-190 דולר תוך 5 שבועות בלבד.

המכניקה פשוטה אך עוצמתית:

- מכירה לצורכי הפסדי מס בדצמבר יוצרת לחץ כלפי מטה מלאכותי

- איזון תיקים מוסדי מתחיל בין 15 ל-20 בדצמבר

- זרימות הון טרי מאיצות בין 2 ל-15 בינואר

- המומנטום מגיע לשיאו סביב ה-20 בינואר

מכרות הזהב של עונת הדוחות: אסטרטגיה עם שיעור הצלחה של 73%

עונות הדוחות הת� cooperateיים יוצרות כמה מדפוסי המסחר העונתיים האמינים ביותר, אבל ההזדמנות האמיתית אינה במניות בודדות – היא ב**דפוסי רוטציה בין סקטורים שחוזרים על עצמם כל רבעון**.

ניתוח היסטורי מגלה שסקטורים מסוימים משיגים בעקביות ביצועים טובים יותר בתקופות דוחות ספציפיות. מניות טכנולוגיה, למשל, מראות **ביצועים חיוביים בשיעור של 73%** בשבועיים שקדמו להכרזת הדוחות שלהן ברבעון הרביעי.

תוכנית האב למסחר לפי לוח דוחות

הנה דפוס הרוטציה הרבעוני של הדוחות שסוחרים מוסדיים עוקבים אחריו:

- לפני הדוחות (שבועיים לפני): מניות טכנולוגיה וצמיחה עולות בציפייה

- שבוע הדוחות המוקדם: הסקטור הפיננסי מדווח בדרך כלל ראשון, יוצר תנודתיות במניות בנקים

- אמצע עונת הדוחות: מניות תעשייה וצריכה דיסקרטית רואות עלייה בנפח המסחר

- סוף עונת הדוחות: סקטורים הגנתיים (שירותים ציבוריים, מוצרי צריכה בסיסיים) מספקים לרוב יציבות

עקבו אחר לוח הדוחות 3 שבועות מראש ובנו פוזיציות בקרנות ETF סקטוריאליות במקום במניות בודדות כדי להפחית סיכון ספציפי לחברה ולנצל תנועות עונתיות רחבות סקטור.

המקצבים העונתיים הנסתרים של הקריפטו

רוב סוחרי הקריפטו מתמקדים בניתוח טכני, אבל **שווקי הקריפטו עוקבים אחר דפוסים עונתיים מובחנים** שיכולים לשפר משמעותית את שיעור ההצלחה שלכם. דפוסים אלה מונעים על ידי מועדי מס, השפעות ראש השנה הסיני והקצאות רבעוניות מוסדיות.

ביטקוין, למשל, מראה עקביות מדהימה סביב תאריכים מסוימים:

- ראש השנה הסיני: BTC בדרך כלל יורד ב-8-15% בשבועיים שלפני ראש השנה הסיני כשסוחרים אסייתיים מושכים רווחים

- עונת המס האמריקאית (מרץ-אפריל): לחץ מכירה גובר כשסוחרים ממשים רווחים לתשלומי מס

- הקצאה מוסדית ברבעון הרביעי: נובמבר-דצמבר רואים לרוב קנייה מוסדית כשקרנות מקצות בונוסי סוף שנה

במהלך ראש השנה הסיני 2024 (10 בפברואר), ביטקוין ירד מ-48,200 דולר ל-41,850 דולר ב-10 הימים שקדמו לכך – ירידה צפויה של 13.2% שסוחרים מנוסים התכוננו אליה שבועות מראש.

המסחר בעונת המס בקריפטו

ה-15 באפריל יוצר אחד הדפוסים העונתיים האמינים ביותר בקריפטו. הנה הרצף הטיפוסי:

- 1-15 במרץ: מגישי מס מוקדמים מתחילים למכור קריפטו לתשלומי מס

- 15 במרץ - 10 באפריל: לחץ המכירה מגיע לשיא עם התקרבות המועד האחרון

- 15-30 באפריל: עליית הקלה מתחילה כשהלחץ המכירה שוכך

- מאי: אפקט "מכור במאי" (Sell in May) לעיתים מאריך את ההתאוששות

דפוסים עונתיים בפורקס: שעון הבנקים המרכזיים

שווקי המטבע עוקבים אחר כמה מדפוסי המסחר העונתיים הצפויים ביותר כי **ישיבות בנקים מרכזיים ושחרורי נתונים כלכליים מתרחשים בלוחות זמנים קבועים**. הבנת המחזורים הללו נותנת לסוחרי פורקס יתרון משמעותי.

צמד EUR/USD, למשל, מראה התנהגות עונתית מובחנת הקשורה למחזורי המדיניות של הבנק המרכזי האירופי (ECB):

- ישיבת ECB במרץ: EUR בדרך כלל מתחזק 2-3 שבועות לפני הכרזות מדיניות מרכזיות

- תקופת השקט בקיץ (יולי-אוגוסט): תנודתיות מופחתת כשסוחרים אירופאים בחופשה

- איפוס ספטמבר: תנודתיות גוברת כשהשווקים מתמקדים מחדש אחרי חופשת הקיץ

- בניית פוזיציות בדצמבר: זרימות סוף שנה יוצרות חולשה של GBP ו-EUR מול USD

דפוסים עונתיים במטבעות הם האמינים ביותר בשבועיים הראשונים של כל חודש, כאשר שחרורי נתונים כלכליים מצטברים יחד.

שלב אחר שלב: בניית לוח המסחר העונתי שלכם

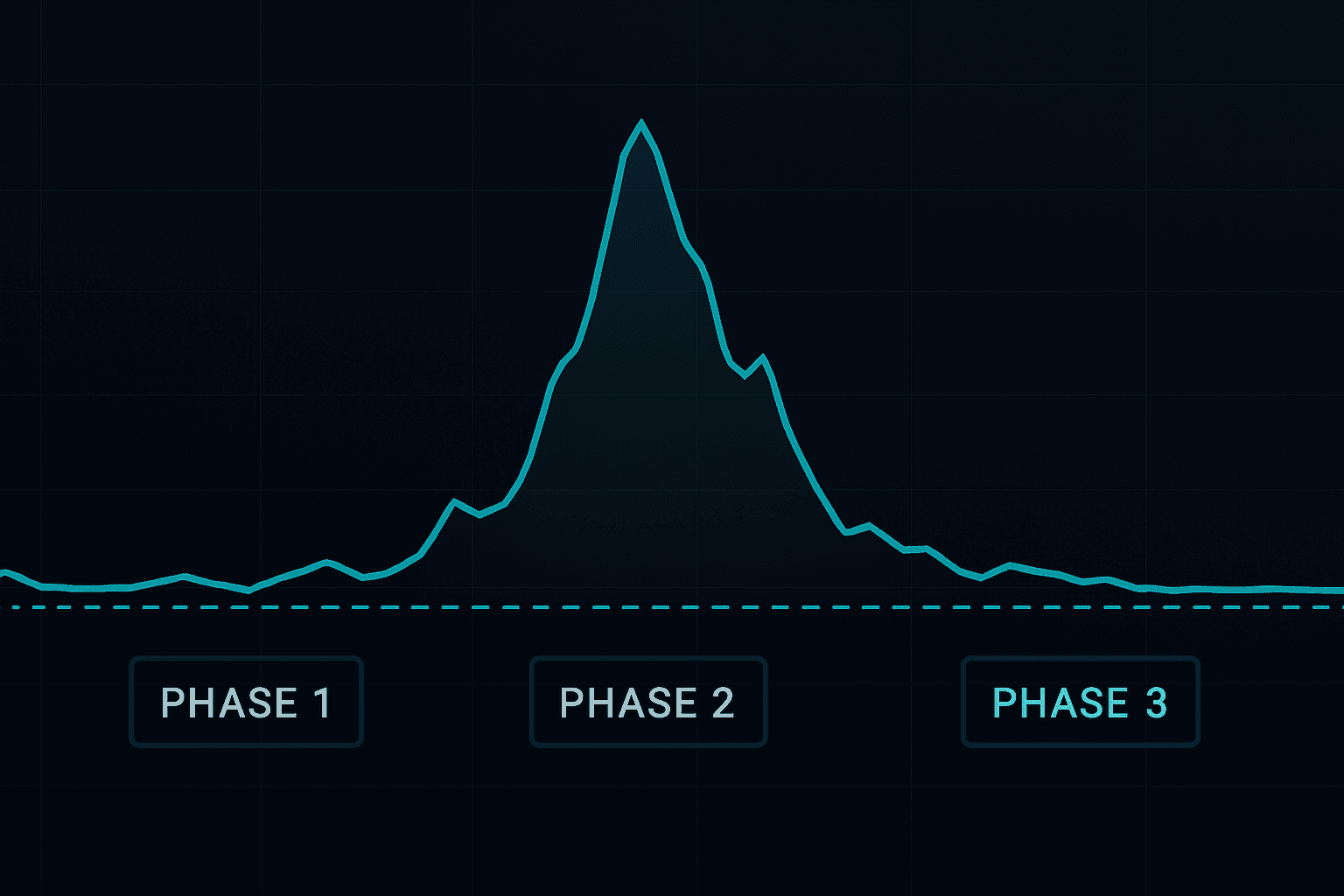

יצירת גישה שיטתית לדפוסי מסחר עונתיים דורשת יותר מרק ידיעת התאריכים – אתם צריכים **תהליך שניתן לחזרה שמשלב ניתוח עונתי עם האסטרטגיה הקיימת שלכם**.

שלב 1: איסוף נתונים (שבוע 1)

- הורדת נתונים היסטוריים: אספו נתוני מחיר של 5+ שנים עבור הנכסים המטרה שלכם

- סימון תאריכים מרכזיים: הכניסו עונות דוחות, ישיבות הפדרל ריזרב, מועדי מס, חגים

- חישוב תשואות: מדדו תשואות ממוצעות לטווחי תאריכים ספציפיים

- זיהוי דפוסים: חפשו מובהקות סטטיסטית (שיעור הצלחה מינימלי של 60%+)

שלב 2: בניית הלוח (שבוע 2)

בנו את לוח המאסטר שלכם עם שלוש רמות עדיפות:

- הסתברות גבוהה (שיעור הצלחה היסטורי 70%+): אפקט ינואר, דפוסי עונת דוחות

- הסתברות בינונית (שיעור הצלחה 69%-60): השפעות חגים, זרימות סוף חודש

- רשימת מעקב (שיעור הצלחה 59%-50): דפוסים ניסיוניים, התפתחויות חדשות

שלב 3: אינטגרציה עם ניתוח טכני

דפוסים עונתיים עובדים הכי טוב כשהם משולבים עם אישור טכני. הנה מערכת הסינון:

- הפעלת אות עונתי: תאריך הדפוס מתקרב

- נדרש אישור טכני: יישור מגמה, רמות תמיכה/התנגדות

- יישום ניהול סיכונים: גודל פוזיציה מבוסס על תנודתיות היסטורית

- הגדרת אסטרטגיית יציאה: יציאות מבוססות זמן וטכניות

לעולם אל תסתמכו רק על דפוסים עונתיים – הם צריכים להיות קלט אחד במערכת מסחר רחבה יותר שכוללת ניתוח טכני וניהול סיכונים.

זיהוי מתקדם של דפוסים עונתיים עם בינה מלאכותית

ניתוח עונתי מסורתי מסתמך על תאריכי לוח שנה קבועים, אבל **בינה מלאכותית יכולה לזהות דפוסים עונתיים דינמיים** שמתאימים עצמם לתנאי שוק משתנים. מערכות AI מודרניות יכולות לזהות אנומליות עונתיות ושינויים בדפוסים שסוחרים אנושיים מפספסים לעיתים קרובות.

לדוגמה, ניתוח AI של נתוני ביטקוין מגלה שהשפעת ראש השנה הסיני נחלשה ב-40% מאז 2021, בעוד שדפוס חדש של "סוף רבעון מוסדי" הופיע עם דיוק של 67%.

המפתח הוא שילוב ידע עונתי מסורתי עם כלי מסחר מתקדמים מבוססי AI שיכולים:

- לזהות הידרדרות דפוס בזמן אמת

- לגלות קשרים עונתיים חדשים

- להתאים את גודל הפוזיציה לפי חוזק הדפוס

- להתריע בפניכם על אנומליות עונתיות

ניהול סיכונים לאסטרטגיות עונתיות

דפוסי מסחר עונתיים הם הסתברותיים, לא מובטחים. **ניהול סיכונים נכון הוא חיוני** כי אפילו דפוסים בעלי הסתברות גבוהה יכולים להיכשל במהלך הפרעות שוק או שינויים במשטר.

חוק ה-2% העונתי

לעולם אל תסתכנו ביותר מ-2% מהחשבון שלכם בכל מסחר עונתי בודד, ללא קשר לשיעורי ההצלחה ההיסטוריים. כלל זה לוקח בחשבון את העובדה שדפוסים עונתיים יכולים להיכשל באופן ספקטקולרי במהלך:

- משברי שוק (2008, התרסקות הקורונה 2020)

- שינויים רגולטוריים

- אירועים גיאופוליטיים

- שינויים מבניים בהשתתפות השוק

השתמשו בנוסחאות גודל פוזיציה שלוקחות בחשבון את אמינות הדפוס: דפוסים בעלי הסתברות גבוהה מקבלים סיכון של 2%, דפוסים בינוניים מקבלים 1.5%, דפוסים ברשימת מעקב מקבלים מקסימום 1%.

גיוון תיק השקעות בין עונות

אל תרכזו את כל המסחר העונתי שלכם במחלקת נכסים אחת או בתקופת זמן אחת. פזרו הזדמנויות עונתיות בין:

- מחלקות נכסים: מניות, קריפטו, פורקס, סחורות

- אופקי זמן: דפוסים יומיים, שבועיים, חודשיים

- אזורים גיאוגרפיים: מחזורים עונתיים אמריקאיים, אירופאיים, אסייתיים

- שווי שוק: חשיפה למניות גדולות, בינוניות, קטנות

הקשר לסחורות: משחקים עונתיים רב-נכסיים

דפוסים עונתיים בסחורות יוצרים אפקטי אדווה על פני מחלקות נכסים מרובות, ומציעים **לסוחרים מתוחכמים הזדמנויות מרובות שכבות**. הבנת הקשרים הללו יכולה לשפר באופן דרמטי את תוצאות המסחר העונתי שלכם.

קחו בחשבון דפוסים עונתיים בגז טבעי: ביקוש לחימום מניע מחירים גבוהים יותר מאוקטובר עד מרץ, אבל זה משפיע גם על:

- ביצועי מניות חברות שירותים (עלויות גבוהות יותר מפחיתות רווחיות)

- מטבעות קשורים (CAD, NOK מתחזקים עם מחירי אנרגיה)

- ציפיות לאינפלציה (עלויות אנרגיה מחלחלות ל-CPI)

- מניות טכנולוגיה (עלויות קירור גבוהות יותר משפיעות על מרכזי נתונים)

באוקטובר 2023, חוזי עתידיים של גז טבעי עלו ב-32% בגלל ביקוש עונתי. סוחרים שזיהו את ההשלכות הרב-נכסיות הרוויחו ממכירה בחסר של קרן ETF של חברות שירותים (XLU) (-8% באותו חודש) ומקנייה ארוכת טווח של מניות אנרגיה דרך XLE (+11%).

עונתיות בסקטור הטכנולוגיה: המהפכה של הבינה המלאכותית ברבעון הרביעי

דפוסי מסחר עונתיים בטכנולוגיה התפתחו משמעותית עם עליית הבינה המלאכותית והמחשוב בענן. **הרבעון הרביעי הפך לחזק במיוחד עבור מניות טכנולוגיה** כשחברות מסכמות תקציבי IT שנתיים וקניות תוכנה מאיצות לפני סוף השנה.

הדפוס עקבי להפליא:

- ספטמבר: בניית פוזיציות מוקדמת מתחילה עם התקרבות דוחות הרבעון השלישי

- אוקטובר: חברות תוכנה ארגונית מנחות גבוה יותר לרבעון הרביעי

- נובמבר-דצמבר: ניקוי תקציבים יוצר האצת הכנסות

- ינואר: משיכת רווחים מתחילה כשהדפוס מסתיים

זה יוצר הזדמנויות הן במניות טכנולוגיה בודדות והן באסטרטגיות רוטציה סקטוריאליות המשתמשות בקרנות ETF כמו QQQ, XLK ו-ARKK.

🎯 נקודות מרכזיות

- דפוסי מסחר עונתיים מונעים על ידי זרימות מוסדיות, מועדי מס ומחזורי עסקים צפויים

- אפקט ינואר נותר חזק אך דורש בניית פוזיציות באמצע דצמבר להשפעה מקסימלית

- דפוסים עונתיים בקריפטו מתפתחים ככל שהשוק מתבגר וההשתתפות המוסדית גוברת

- שילוב ניתוח עונתי עם אישור טכני וניהול סיכונים נכון הוא חיוני להצלחה

- כלי AI יכולים לזהות דפוסים עונתיים מתפתחים ולהתריע בפניכם על אנומליות בזמן אמת

היתרון העונתי שלך במסחר מתחיל עכשיו

שליטה בדפוסי מסחר עונתיים מעניקה לך את אותו היתרון שסוחרים מוסדיים משתמשים בו כבר עשרות שנים. אבל זכור: **דפוסים טובים רק כמו מערכת הביצוע שלך**.

הסוחרים העונתיים המצליחים ביותר משלבים תובנות מבוססות לוח שנה עם ניתוח טכני מתוחכם וניהול סיכונים. הם לא רק יודעים מתי דפוסים מתרחשים — הם יודעים איך לתפוס עמדה עבורם, מתי לצאת, ואיך להתאים את עצמם כשהדפוסים משתנים.

מוכן להתחיל לבנות את היתרון העונתי שלך במסחר? נסה את FibAlgo ללא סיכון וקבל גישה לכלים המונעים בבינה מלאכותית שעוזרים לסוחרים מקצועיים לזהות, לאמת ולבצע דפוסים עונתיים עם דיוק ברמה מוסדית. האלגוריתמים המתקדמים שלנו סורקים ללא הרף אחר הזדמנויות עונתיות בשוקי המניות, הקריפטו והפורקס, ומעניקים לך את היתרון שאתה צריך כדי להרוויח ממחזורי שוק צפויים.

אל תסחר בלוחות שנה בעיוורון — סחר בהם בצורה חכמה עם הכלים והאסטרטגיה הנכונים.