Den 4,2 Billioner Dollars Hemmelighed: Hvorfor Sæsonmæssige Handelsmønstre Styrer Markedsstrømmen

Hver januar **strømmer 4,2 billioner dollars ind på de globale aktiemarkeder**, når pensionsfonde og institutionelle investorer rebalancerer deres porteføljer. Denne enorme kapitalbevægelse er ikke tilfældig – den er en del af forudsigelige sæsonmæssige handelsmønstre, som smart money har udnyttet i årtier.

Mens detailhandlere jagter daglige prisbevægelser, følger institutionelle spillere en anden taktik. De forstår, at visse tider på året konsekvent producerer specifikke markedsadfærd, hvilket skaber **profitvinduer der gentager sig med urværkspræcision**.

De mest succesrige tradere handler ikke bare diagrammer – de handler kalendere.

Sæsonmønstre handler ikke om at forudsige eksakte priser, men om at forstå, hvornår sandsynligheden skifter til din fordel på tværs af forskellige aktivklasser.

Januar-effekten: Når 500 Milliarder Dollars Flytter Markederne

Januar-effekten forbliver et af de mest dokumenterede sæsonmæssige handelsmønstre på finansmarkederne. **Small-cap aktier outperformer large-cap med i gennemsnit 2,8%** i løbet af årets første måned, ifølge 30 års markedsdata.

Men her er hvad de fleste tradere overser: effekten begynder faktisk i midten af december. Smart money begynder at positionere sig den 15. december, når skattetabs-salgs presset topper og institutionerne starter deres årsafslutnings-rebalancering.

"Januar-effekten handler ikke om januar – den handler om at forstå opsætningen i december, der skaber januar-muligheden."

I januar 2023 steg Russell 2000 (small-caps) med 8,1%, mens S&P 500 steg med 6,2%. Et investering på $10.000 i small-cap ETF'en IWM den 15. december ville have outperformeret S&P 500 med $190 på blot 5 uger.

Mekanikken er enkel, men kraftfuld:

- December skattetabs-salg skaber kunstigt nedadgående pres

- Institutionel rebalancering begynder 15.-20. december

- Frisk kapitalstrøm accelererer 2.-15. januar

- Momentum topper omkring den 20. januar

Earnings Season Guldminer: Strategien med 73% Vinderrate

Selskabernes earnings seasons skaber nogle af de mest pålidelige sæsonmæssige handelsmønstre, men den rigtige mulighed ligger ikke i individuelle aktier – den ligger i **sektorrotationsmønstre der gentager sig hvert kvartal**.

Historisk analyse viser, at visse sektorer konsekvent outperformerer i specifikke earnings-perioder. Teknologiaktier viser for eksempel **73% positiv performance** i de to uger op til deres earnings-annonceringer i Q4.

Earnings Kalender Trading Blueprint

Her er det kvartalsvise earnings rotationsmønster som institutionelle tradere følger:

- Pre-earnings (2 uger før): Teknologi- og vækstaktier stiger i forventning

- Tidlig earnings-uge: Finanssektoren rapporterer typisk først, hvilket skaber volatilitet i bankaktier

- Midt-earnings: Industri- og forbrugsvareraktier ser øget volumen

- Sen earnings: Defensive sektorer (forsyningsselskaber, forbrugsvarer) giver ofte stabilitet

Følg earnings-kalenderen 3 uger forud og positioner i sektor-ETF'er frem for individuelle aktier for at reducere virksomhedsspecifik risiko, mens du fanger sektorvise sæsonbevægelser.

Kryptovalutas Skjulte Sæsonrytmer

De fleste kryptotradere fokuserer på teknisk analyse, men **kryptovalutamarkeder følger distinkte sæsonmæssige handelsmønstre** der kan forbedre din vinderrate markant. Disse mønstre drives af skattefrister, kinesisk nytår-effekter og institutionelle kvartalsallokeringer.

Bitcoin viser for eksempel bemærkelsesværdig konsistens omkring visse datoer:

- Kinesisk Nytår: BTC falder typisk 8-15% i de to uger før kinesisk nytår, når asiatiske tradere tager penge ud

- US Skattesæson (marts-april): Øget salgspres når tradere realiserer gevinster til skattebetalinger

- Q4 Institutionel Allokering: November-december ser ofte institutionelle køb, når fonde allokerer årsafslutningsbonusser

Under kinesisk nytår 2024 (10. februar) faldt Bitcoin fra $48.200 til $41.850 i de 10 dage før – et forudsigeligt 13,2% fald, som erfarne tradere positionerede sig for uger i forvejen.

Krypto Skattesæson Handlen

Den 15. april skaber et af de mest pålidelige krypto sæsonmønstre. Her er den typiske sekvens:

- 1.-15. marts: Tidlige skatteindberettere begynder at sælge krypto til skattebetalinger

- 15. marts - 10. april: Salgspres topper når fristen nærmer sig

- 15.-30. april: Relief-rally begynder når salgspreset aftager

- Maj: "Sell in May"-effekten forlænger ofte genopretningen

Forex Sæsonmønstre: Centralbankernes Urværk

Valutamarkeder følger nogle af de mest forudsigelige sæsonmæssige handelsmønstre, fordi **centralbankmøder og økonomiske udgivelser sker på faste tidsplaner**. At forstå disse cyklusser giver forex-tradere en betydelig fordel.

EUR/USD-parret viser for eksempel distinkt sæsonadfærd knyttet til Den Europæiske Centralbanks (ECB) politikcyklusser:

- Marts ECB-møde: EUR styrkes typisk 2-3 uger før større politikannonceringer

- Sommerdøde (juli-august): Reduceret volatilitet når europæiske tradere holder ferie

- September Reset: Øget volatilitet når markederne fokuserer efter sommerpausen

- December Positionering: Årsafslutningsstrømme skaber GBP og EUR svaghed mod USD

Valuta sæsonmønstre er mest pålidelige i de første to uger af hver måned, hvor økonomiske dataudgivelser klynger sig sammen.

Trin-for-trin: Byg Din Sæsonmæssige Handelskalender

At skabe en systematisk tilgang til sæsonmæssige handelsmønstre kræver mere end bare at kende datoerne – du har brug for en **gentagelig proces der integrerer sæsonanalyse med din eksisterende strategi**.

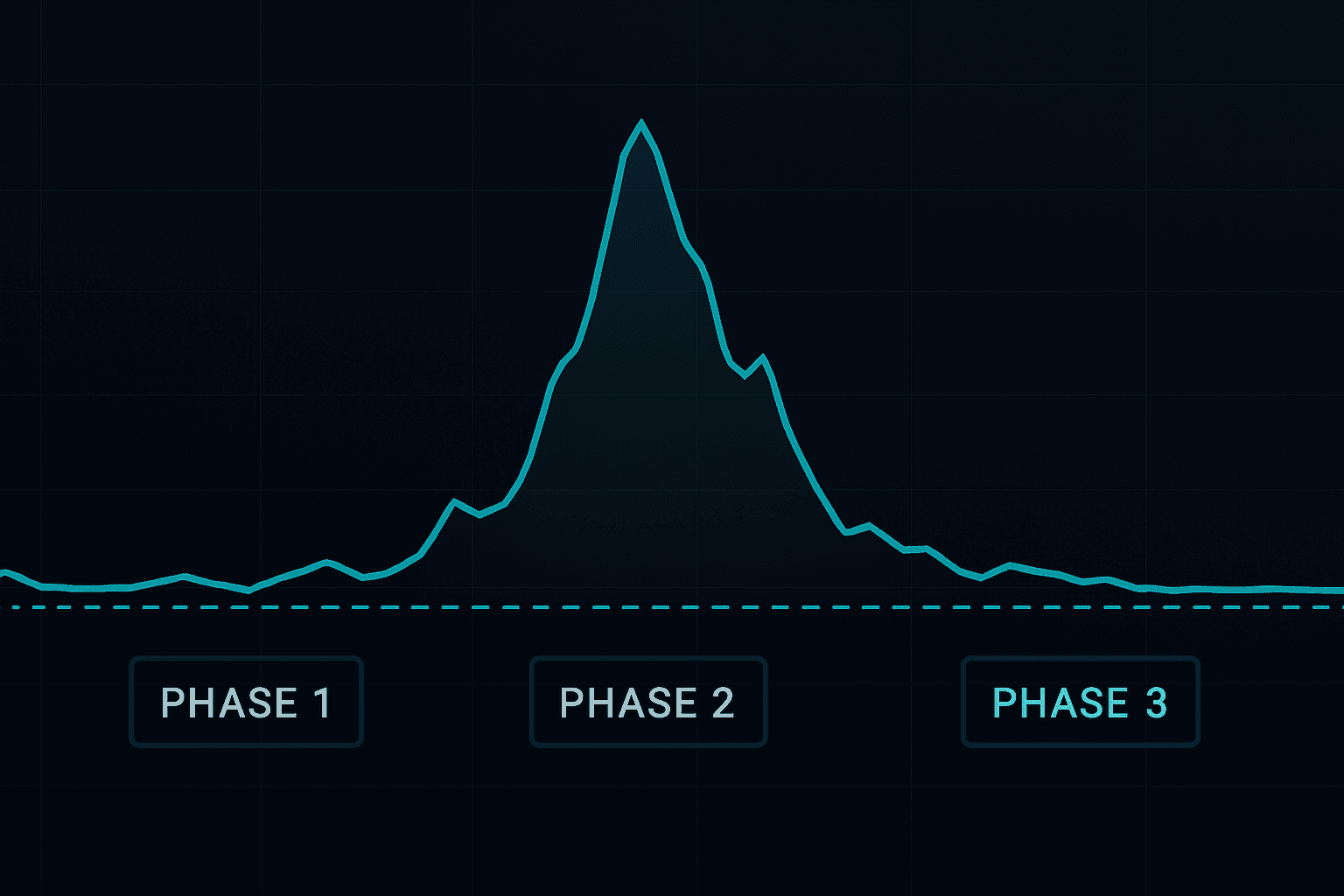

Fase 1: Dataindsamling (Uge 1)

- Download Historisk Data: Indsaml 5+ års prisdata for dine målaktiver

- Marker Nøgledatoer: Indtast earnings seasons, Fed-møder, skattefrister, helligdage

- Beregn Afkast: Mål gennemsnitligt afkast for specifikke datointervaller

- Identificer Mønstre: Kig efter statistisk signifikans (minimum 60%+ vinderrate)

Fase 2: Kalenderkonstruktion (Uge 2)

Byg din hovedkalender med tre prioritetsniveauer:

- Høj Sandsynlighed (70%+ historisk vinderrate): Januar-effekt, earnings season mønstre

- Medium Sandsynlighed (60-69% vinderrate): Helligdagseffekter, månedsafslutningsstrømme

- Watch List (50-59% vinderrate): Eksperimentelle mønstre, nye udviklinger

Fase 3: Integration med Teknisk Analyse

Sæsonmønstre fungerer bedst, når de kombineres med teknisk bekræftelse. Her er filtersystemet:

- Sæsonmæssige Signaludløsere: Mønsterdato nærmer sig

- Teknisk Bekræftelse Påkrævet: Trendjustering, support/modstandsniveauer

- Risikostyring Anvendt: Positionsstørrelse baseret på historisk volatilitet

- Exit-strategi Definieret: Både tidsbaserede og tekniske exits

Stol aldrig udelukkende på sæsonmønstre – de bør være ét input i et bredere handelssystem, der inkluderer teknisk analyse og risikostyring.

Avanceret Sæsonmønstergenkendelse med AI

Traditionel sæsonanalyse er afhængig af faste kalenderdatoer, men **kunstig intelligens kan identificere dynamiske sæsonmønstre** der tilpasser sig skiftende markedsforhold. Moderne AI-systemer kan opdage sæsonanomalier og mønsterskift, som menneskelige tradere ofte overser.

For eksempel viser AI-analyse af Bitcoin-data, at kinesisk nytår-effekten er svækket med 40% siden 2021, mens et nyt "institutionelt kvartalsafslutnings"-mønster er opstået med 67% nøjagtighed.

Nøglen er at kombinere traditionel sæsonviden med avancerede AI-handelsværktøjer der kan:

- Identificere mønsterforringelse i realtid

- Opdage nye sæsonmæssige sammenhænge

- Justere positionsstørrelse baseret på mønsterstyrke

- Advare dig om sæsonanomalier

Risikostyring for Sæsonstrategier

Sæsonmæssige handelsmønstre er sandsynlighedsbaserede, ikke garanterede. **Korrekt risikostyring er essentiel**, fordi selv højsandsynlighedsmønstre kan fejle under markedsforstyrrelser eller regimeskift.

2% Sæsonreglen

Risiker aldrig mere end 2% af din konto på en enkelt sæsonhandel, uanset historisk vinderrate. Denne regel tager højde for, at sæsonmønstre kan fejle spektakulært under:

- Markedskriser (2008, 2020 COVID-crash)

- Regulatoriske ændringer

- Geopolitiske begivenheder

- Strukturelle skift i markedsdeltagelse

Brug positionsstørrelsesformler der tager højde for mønsterpålidelighed: Høj sandsynlighedsmønstre får 2% risiko, medium mønstre får 1,5%, watch list-mønstre får maksimalt 1%.

Porteføljediversificering På Tværs Af Sæsoner

Koncentrer ikke alle sæsonhandler i én aktivklasse eller tidsperiode. Spred sæsonmuligheder ud på tværs af:

- Aktivklasser: Aktier, krypto, forex, råvarer

- Tidshorisonter: Daglige, ugentlige, månedlige mønstre

- Geografiske Regioner: Amerikanske, europæiske, asiatiske sæsoncyklusser

- Markedskapitalisering: Large-cap, mid-cap, small-cap eksponeringer

Råvareforbindelsen: Cross-Asset Sæsonhandler

Råvaresæsonmønstre skaber ringvirkninger på tværs af flere aktivklasser, hvilket tilbyder **sofistikerede tradere flerlagsmuligheder**. At forstå disse forbindelser kan dramatisk forbedre dine sæsonhandelsresultater.

Overvej naturgas sæsonmønstre: varmebehov driver priserne højere fra oktober til marts, men dette påvirker også:

- Forsyningsselskabsaktieperformance (højere omkostninger reducerer marginer)

- Relaterede valutaer (CAD, NOK styrkes med energipriser)

- Inflationsforventninger (energiomkostninger flyder gennem til CPI)

- Teknologiaktier (højere køleomkostninger påvirker datacentre)

I oktober 2023 steg naturgas futures med 32% på sæsonmæssigt efterspørgsel. Tradere der genkendte cross-asset implikationerne, tjente på at shorte forsynings-ETF'en XLU (-8% den måned) og gå long i energiaktier via XLE (+11%).

Teknologisektor Sæsonmønstre: Q4 AI-revolutionen

Teknologi sæsonmæssige handelsmønstre har udviklet sig markant med fremkomsten af AI og cloud computing. **Q4 er blevet særligt kraftfuld for teknologiaktier**, når virksomheder finaliserer årlige IT-budgetter og softwarekøb accelererer før årsafslutningen.

Mønsteret er bemærkelsesværdigt konsekvent:

- September: Tidlig positionering begynder når Q3 earnings nærmer sig

- Oktober: Enterprise softwarevirksomheder vejleder højere for Q4

- November-December: Budget flush skaber omsætningsacceleration

- Januar: Profit-taking begynder når mønsteret afsluttes

Dette skaber muligheder i både individuelle teknologiaktier og sektorrotationsstrategier ved hjælp af ETF'er som QQQ, XLK og ARKK.

🎯 Nøgletakeaways

- Sæsonmæssige handelsmønstre drives af institutionelle strømme, skattefrister og forudsigelige forretningscyklusser

- Januar-effekten forbliver kraftfuld, men kræver positionering i midten af december for maksimal effekt

- Kryptovaluta sæsonmønstre opstår, efterhånden som markedet modnes og institutionel deltagelse øges

- At kombinere sæsonanalyse med teknisk bekræftelse og korrekt risikostyring er essentielt for succes

- AI-værktøjer kan identificere udviklende sæsonmønstre og advare dig om anomalier i realtid

Din Sæsonbaserede Handelsfordel Starter Nu

At mestre sæsonbaserede handelsmønstre giver dig den samme fordel, som institutionelle handlende har brugt i årtier. Men husk: **mønstre er kun så gode som dit eksekveringssystem**.

De mest succesrige sæsonhandlende kombinerer kalenderbaserede indsigter med sofistikeret teknisk analyse og risikostyring. De ved ikke bare, hvornår mønstre opstår – de ved, hvordan de skal positionere sig for dem, hvornår de skal lukke positioner, og hvordan de skal tilpasse sig, når mønstre ændrer sig.

Klar til at begynde at bygge din sæsonbaserede handelsfordel? Prøv FibAlgo risikofrit og få adgang til de AI-drevne værktøjer, der hjælper professionelle handlende med at identificere, validere og eksekvere sæsonmønstre med institutionel præcision. Vores avancerede algoritmer scanner kontinuerligt for sæsonmuligheder på tværs af aktie-, crypto- og valutamarkederne, hvilket giver dig den fordel, du har brug for, for at profitere fra forudsigelige markedscyklusser.

Handl ikke med kalendere blindt – handl med dem intelligent med de rigtige værktøjer og strategi.